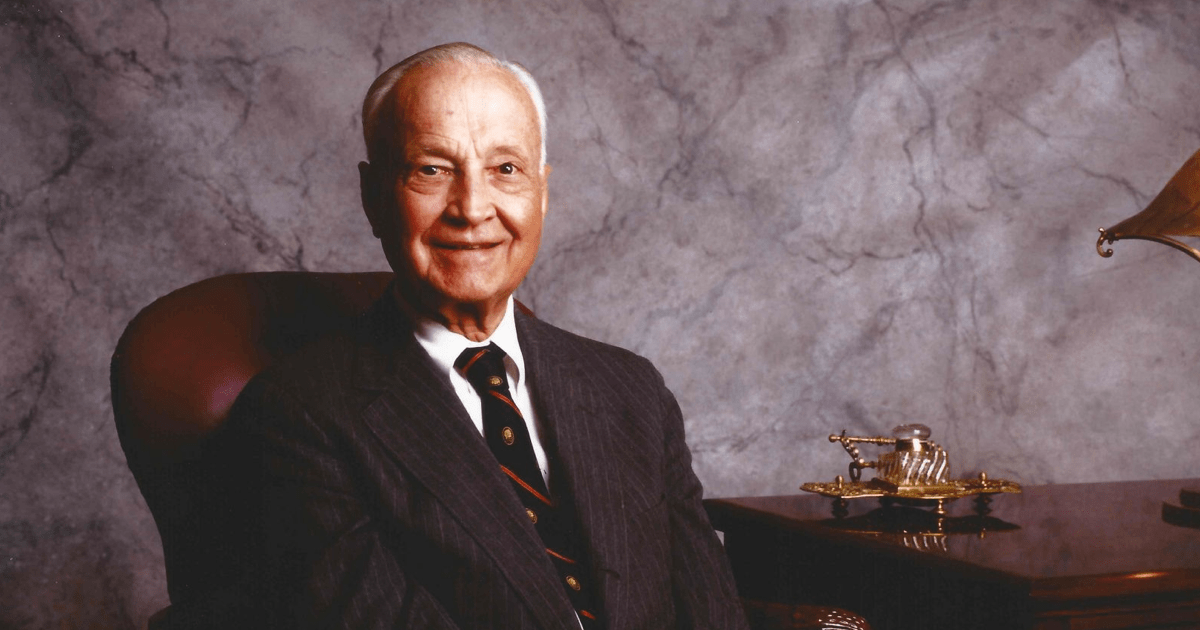

Sir John Marks Templeton foi um investidor britânico, banqueiro, gestor de fundos e filantropo.

Em 1954, ele entrou no mercado de fundos mútuos e criou o Templeton Growth Fund, que teve um crescimento médio superior a 15% ao ano por 38 anos. Pioneiro do investimento em mercados emergentes na década de 1960, a revista Money o chamou de “indiscutivelmente o maior selecionador global de ações do século” em 1999.

Índice de Conteúdo

- John Templeton: Quem foi?

- John Templeton: Carreira

- John Templeton: Filosofia de investimento

- As 16 Regras de Investimento de John Templeton

- Regra 1: Invista para retorno total máximo

- Regra 2: Invista. Não negocie ou especule

- Regra 3: Mantenha-se flexível e de mente aberta

- Regra 4: Compre na baixa

- Regra 5: Busque investir em ações de qualidade

- Regra 6: Compre valor, não tendências de mercado ou as perspectivas econômicas

- Regra 7: Diversifique em ações e títulos

- Regra 8: Faça sua lição de casa

- Regra 9: Monitore agressivamente seus investimentos

- Regra 10: Não entre em pânico

- Regra 11: Aprenda com seus erros

- Regra 12: Comece com uma oração

- Regra 13: Superar o mercado é uma tarefa difícil

- Regra 14: Um investidor que tem todas as respostas nem sequer entende todas as perguntas

- Regra 15: Um almoço grátis não existe

- Regra 16: Não seja temeroso ou negativo com muita frequência

- As 16 Regras de Investimento de John Templeton

- Outros Ensinamentos de John Templeton

- John Templeton: Filantropia

- John Templeton: Frases

- John Templeton: Fontes de consulta

- Joahn Templeton: Leitura Recomendada

John Templeton: Quem foi?

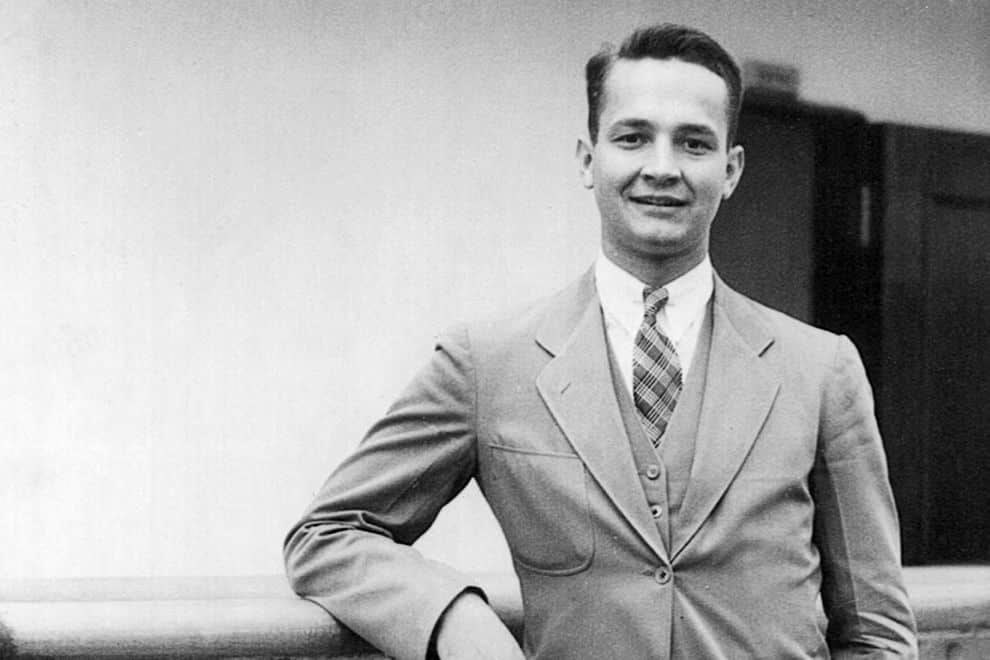

John Marks Templeton nasceu na cidade de Winchester, Tennessee, e estudou na Universidade de Yale, onde foi gerente assistente de negócios da revista de humor do campus Yale Record e foi selecionado para participar da sociedade Elihu.

Ele financiou uma parte de suas mensalidades com ganhos de jogar pôquer, um jogo no qual ele se destacou. Ele se formou em 1934 perto do topo de sua classe. Ele estudou no Balliol College na Universidade de Oxford como bolsista de Rhodes e obteve um mestrado em direito.

Ele era um charterholder da CFA e era um estudante do “pai do investimento em valor“, Benjamin Graham.

John Templeton: Carreira

Templeton, durante a Depressão da década de 1930, comprou 100 ações de cada empresa listada na NYSE que foi vendida por menos de US$ 1 por ação (US$ 19 hoje) (104 empresas, 34 em falência, em 1939), mais tarde ganhando muitas vezes o dinheiro de volta quando a indústria dos EUA pegou como resultado da Segunda Guerra Mundial.

De acordo com Templeton, ele ligou para seu corretor no dia em que a Segunda Guerra Mundial começou e instruiu-o a comprar todas as ações negociadas a menos de um dólar. Este estratagema ajudou a torná-lo um homem rico.

Templeton tornou-se um bilionário por pioneiro no uso de fundos mútuos globalmente diversificados. Seu Templeton Growth Fund, Ltd. ( fundo de investimento), criado em 1954, foi um dos primeiros a investir no Japão em meados da década de 1960.

John Templeton também criou fundos especificamente em certas indústrias, como energia nuclear, produtos químicos e eletrônicos. Em 1959, Templeton tornou-se público, com cinco fundos e mais de 66 milhões de dólares sob gestão.

John Templeton: Filosofia de investimento

A revista Money em 1999 o chamou de “indiscutivelmente o maior selecionador global de ações do século”.

Templeton atribuiu muito de seu sucesso à sua capacidade de manter um humor elevado, evitar a ansiedade e permanecer disciplinado.

Ele rejeitou a análise técnica para negociação de ações, preferindo, em vez disso, usar análises fundamentalista.

A partir do final da década de 1930 John Templeton e seus colegas desenvolveram sofisticados métodos de financiamento quantitativo que se antecipavam por décadas características agora comuns, como o Shiller P/E.

Apesar do nome de seu principal fundo, Templeton Growth Fund, ele era mais um praticante de investimento em valor do que investimento em crescimento.

Templeton se concentrou na compra de ações que ele calculou que eram substancialmente desvalorizadas, mantendo-as até vender quando seu preço subiu para um valor de mercado justo. Seu período médio de espera foi de cerca de quatro anos. Ele acreditava que manter ativos com preços acima do valor justo de mercado na esperança de que aumentassem ainda mais o preço era especulação, não investimento.

No entanto, Templeton não comprou ações apenas porque estavam desvalorizadas, mas também se preocupou em investir em empresas que ele determinou serem rentáveis, bem gerenciadas e com bom potencial de longo prazo.

Ao enfatizar ações negligenciadas ou impopulares, Templeton era, em muitos aspectos, um investidor contrário e tornou-se conhecido por sua filosofia de “evitar o rebanho” e “comprar quando há sangue nas ruas” para tirar vantagem da turbulência do mercado.

Para exemplificar uma de suas maiores operações foi em 1939, quando a Alemanha invadiu a Polônia e teve início da Segunda Guerra Mundial. Nessa período, as ações americanas e europeias se desvalorizaram muito, superando diversos recordes negativos.

Nessa época de depressão e medo, Templeton foi corajoso e, movido a um auto-controle fora do comum, investiu em 104 empresas americanas que tinham passado “tão terrivelmente pela Depressão” que suas ações passaram a valer 1 dólar ou menos. Ele ligou para um corretor de ações e pediu para investir US $ 100 em cada uma dessas empresas. Era uma aposta inacreditavelmente ousada, mas Templeton tinha certeza de sua avaliação (ele investiu cerca de US $ 10 mil dólares no total, equivalente a cerca de US $ 183 mil em 2021).

Anos se passaram e, assim como foi necessário ter coragem e frieza para investir nessas ações, foi necessário paciência e igual coragem para segurar enquanto anos de volatilidade e queda se seguiram. Mas, ao final Templeton foi recompensado e seus investimentos valerem, em média, 5x mais quando a guerra acabou (para mais detalhes ler o capítulo 2 de Ricos, Sábios e Felizes, de William Green).

Ele também era conhecido por ter lucros quando os valores e expectativas eram altos.

Ele foi um dos primeiros investidores americanos a dedicar um foco substancial às oportunidades de investimento em mercados estrangeiros então negligenciados, como a Ásia e a Europa Oriental.

Sempre à procura de ações a preços de pechincha e na esperança de evitar ações caras, ele rodou para fora das ações japonesas à medida que se tornaram mais elegantes na década de 1970 e recorreu às ações dos EUA quando estavam em mínimas históricas. Ele não tentou prever os movimentos futuros das ações, mas prestou muita atenção à valorização.

Em 2005, ele escreveu um breve memorando prevendo que dentro de cinco anos haveria caos financeiro no mundo, antecipando um colapso do mercado imobiliário e declínio nos rendimentos dos títulos emitidos pelo governo para perto de zero.

Templeton também previu nas próximas décadas uma grande redução na escolaridade tradicional devido às opções de aprendizagem baseadas na internet. Inicialmente circulou privadamente para a família e um pequeno número de gestão Franklin-Templeton, o memorando acabou sendo tornado público em 2010.

Templeton foi um chartered financial analyst (CFA) charter-holder. Recebeu o primeiro prêmio da AIMR por excelência profissional em 1991.

As 16 Regras de Investimento de John Templeton

Regra 1: Invista para retorno total máximo

Quando você toma decisões de investimento, você deve levar em conta a saúde mental, a inflação e os impostos. A melhor estratégia de investimento para você, é aquela que se encaixa na sua personalidade de investimento e faz você dormir bem à noite.

Regra 2: Invista. Não negocie ou especule

Especular é a maneira mais rápida de perder dinheiro. Invista com uma mentalidade de longo prazo. O mercado de ações não é um cassino.

Regra 3: Mantenha-se flexível e de mente aberta

Todo estilo de investimento tem suas vantagens e desvantagens. Mantenha-se na estratégia que se encaixa em você como investidor e mantenha a mente aberta para fazer adaptações, se necessário.

Regra 4: Compre na baixa

Compre na baixa, venda na alta. Tão simples em teoria, tão difícil na prática. Compre ações em tempos de pessimismo máximo.

Regra 5: Busque investir em ações de qualidade

No final, a qualidade de um negócio é tudo o que importa. Quando você pode comprar uma empresa maravilhosa a um preço justo, você vai acabar com um ótimo resultado se você segurar as ações por tempo suficiente.

Regra 6: Compre valor, não tendências de mercado ou as perspectivas econômicas

As ações individuais podem subir em um mercado de urso e cair em um mercado de alta. Eventualmente, o preço das ações de uma empresa sempre seguirá seus ganhos.

Regra 7: Diversifique em ações e títulos

Não importa o quão cuidadoso você seja, você não pode prever nem controlar o futuro. É por isso que você deve diversificar.

Regra 8: Faça sua lição de casa

Quando você não faz o trabalho, você não pode esperar superar o mercado. Você pode copiar as ações de outro investidor, mas não pode copiar sua convicção.

Regra 9: Monitore agressivamente seus investimentos

Nenhum mercado de urso é permanente, e nenhum mercado de touros é permanente. Ouse tomar decisões de investimento quando elas mais importam (em tempos de pessimismo máximo e otimismo).

Regra 10: Não entre em pânico

Tempos de pessimismo extremo são geralmente os melhores momentos para investir no mercado de ações.

Regra 11: Aprenda com seus erros

Perdoe-se por seus erros de investimento. Determine o que deu errado, e aprenda com isso.

Regra 12: Comece com uma oração

Comece o dia com uma mente clara. Isso vai ajudá-lo a tomar melhores decisões de investimento.

Regra 13: Superar o mercado é uma tarefa difícil

Se você quer superar, você deve diferir da multidão. Escolha um bom mentor e escolha uma estratégia de investimento que conseguiu superar o mercado por décadas no passado.

Regra 14: Um investidor que tem todas as respostas nem sequer entende todas as perguntas

Sempre haverá incerteza na economia e no mercado de ações. Não deixe que isso te impeça de investir seu dinheiro.

Regra 15: Um almoço grátis não existe

Você não pode gerar retornos de investimento sem correr riscos. Quando todos estão eufóricos e as ações parecem subir não importa no que você investe, o risco de investimento é o mais alto.

Regra 16: Não seja temeroso ou negativo com muita frequência

Como investidor, você deve ser otimista. Por mais de 100 anos, os otimistas têm carregado o dia em ações dos EUA e continuarão a fazê-lo pelos próximos 100 anos.

Para entender melhor todas essas regras, leia o artigo:

Outros Ensinamentos de John Templeton

Muitos ensinamentos de Templeton podem ser encontrados no livro Ricos, Sábios e Felizes, de William Green.

- Templeton reconheceu cedo que um viés de país de origem (investir apenas nos EUA) era muito limitante. Investiu em todos os lugares.

- “Se uma pessoa fosse possuir ações e títulos, seria muito mais sensato pesquisar em todos os lugares, em vez de se limitar a uma nação.” — Templeton

- “Você tem que comprar em um momento em que outras pessoas estão desesperadamente tentando vender.” — Templeton

- Templeton comprou ações de 104 empresas dos EUA, negociadas a US$ 1 ou menos, em 1939, à beira da Segunda Guerra Mundial, com base na teoria de que as empresas veriam uma enorme demanda se a guerra eclodisse. Ele investiu US$ 100 por ação. Ele ganhou dinheiro com 100 das 104 ações – um total de 5x seu dinheiro.

- Princípios de Templeton:

- Cuidado com a emoção: “A maioria das pessoas se deixa levar pelas emoções ao investir. Eles se desviam por serem excessivamente descuidados e otimistas quando têm grandes lucros, e por ficarem excessivamente pessimistas e muito cautelosos quando têm grandes perdas.” — Templeton

- Explorar a irracionalidade nos mercados: “Comprar quando os outros estão desanimadamente vendendo e vender quando os outros estão comprando com entusiasmo é o mais difícil. Mas paga as maiores recompensas.” — Templeton

- Cuidado com a ignorância: compre o que entende e nunca pare de aprender.

- Diversifique amplamente: “Não coloque todo o seu dinheiro com nenhum especialista. Não coloque todo o seu dinheiro em qualquer indústria ou nação. Ninguém é tão inteligente assim. Então, o sábio é diversificar.” — Templeton

- Seja paciente: A borda está à espera. Muitos investidores estão impacientes demais para esperar por oportunidades e impacientes demais para esperar que os resultados aconteçam.

- Encontre pechinchas: “… estudar os ativos que tiveram um desempenho mais ruim nos últimos cinco anos e, em seguida, avaliar se a causa desses problemas é temporária ou permanente.”

- Evite modismos: “A melhor maneira de um investidor evitar delírios populares é se concentrar não na perspectiva, mas no valor.” — Templeton

- Cuidado com a emoção: “A maioria das pessoas se deixa levar pelas emoções ao investir. Eles se desviam por serem excessivamente descuidados e otimistas quando têm grandes lucros, e por ficarem excessivamente pessimistas e muito cautelosos quando têm grandes perdas.” — Templeton

- “É uma falha humana em sequer colocar sua mente em uma questão de qual mercado de ações vai subir ou descer. Nunca houve ninguém que soubesse disso.” — Templeton

- A Templeton vendeu 84 ações de internet, vendendo pelo triplo de seu preço de IPO durante a Bolha Dotcom com a teoria de que os insiders se desfariam de suas ações após o fim do período de lockup. Ele apostou US$ 2,2 milhões em cada ação (total de R$ 185 milhões) e faturou US$ 90 milhões quando a bolha estourou. Sua estratégia era fazer apostas curtas 7 dias antes do vencimento do bloqueio e cobrir as apostas 10 dias após o vencimento. Ele também tinha uma regra em vigor para cobrir se as ações subissem uma certa quantidade (para proteger de perdas excessivas).

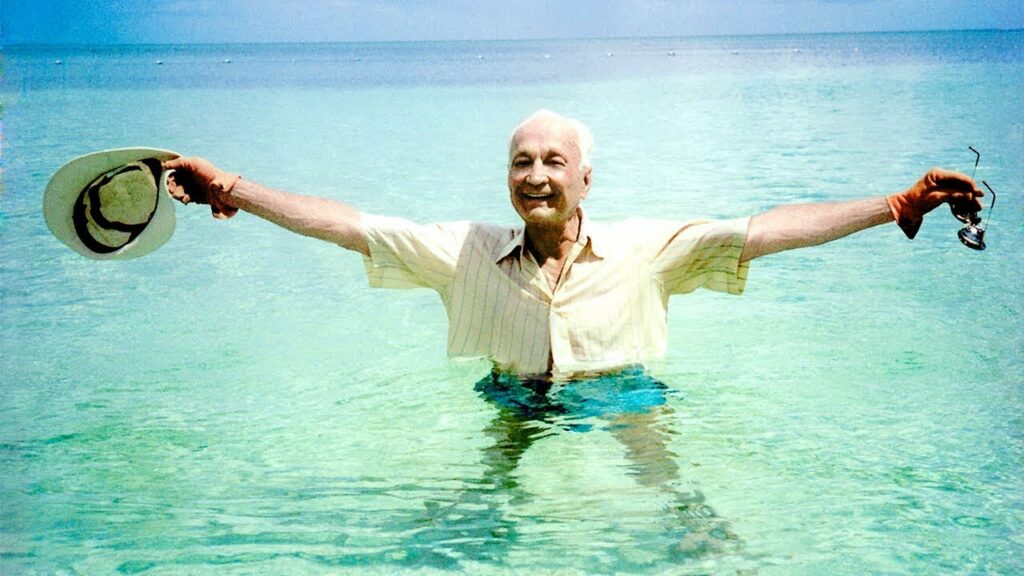

John Templeton: Filantropia

Templeton foi um dos filantropos mais generosos da história, doando mais de US$ 1 bilhão para causas de caridade.

Templeton renunciou à cidadania americana em 1964, permitindo que ele evitasse pagar US$ 100 milhões que teria pago em impostos de renda dos EUA quando vendeu seu fundo de investimento internacional, em vez de canalizar os fundos para seus esforços de filantropia. Ele tinha dupla cidadania naturalizada das Bahamas e britânica e viveu nas Bahamas.

Em 2007, Templeton foi nomeado um dos 100 Pessoas Mais Influentes da revista Time soba categoria de “Power Givers”. Templeton recebeu essa honra por sua “busca pela compreensão espiritual, muitas vezes através da pesquisa científica” através de sua criação da Fundação John Templeton.

Como filantropo, Templeton estabeleceu:

- Prêmio Templeton de Progresso para a Pesquisa ou Descobertas sobre Realidades Espirituais em 1972;

- Biblioteca Templeton em Sewanee, Tennessee;

- Templeton College da Universidade de Oxford (dotando o Oxford Centre for Management Studies para se tornar uma faculdade completa da universidade tendo como foco estudos de negócios e gestão).

John Templeton era um homem de forte caráter, convicção e fé. Ele fazia questão de afastar pensamentos e emoções negativas, como a raiva, a dúvida, o receio, a culpa, o medo, o ódio e a inveja. Para Templeton, temos um poder gigantesco para moldar nossas vidas, escolhendo “onde queremos posicionar nosso foco, pois aquilo em que focamos cresce”. No livro The Templeton Touch, descreve que John Templeton era disciplinado que um simples pensamento improdutivo não tinha lugar em sua mente.

John Templeton: Frases

As 4 palavras mais perigosas em investimentos são: Dessa vez é diferente.”

John Templeton

Os bull markets nascem no pessimismo, crescem no ceticismo, amadurecem com otimismo e morrem pela euforia.”

John Templeton

Compre valor, não as tendências do mercado ou as perspectivas econômicas.”

John Templeton

O sábio investidor reconhece que o sucesso é um processo de busca contínua de respostas para novas questões.”

John Templeton

Existem muitos métodos de investimento disponíveis, mas tive o maior sucesso ao comprar ações com preços muito baixos em relação ao seu valor intrínseco.”

John Templeton

Você tem que comprar em um momento em que outras pessoas estão desesperadamente tentando vender.”

John Templeton

John Templeton: Fontes de consulta

- https://en.wikipedia.org/wiki/John_Templeton

- https://seekingalpha.com/article/84706-8-lessons-from-sir-john-templeton

- http://www.venkateshrao4u.com/Forms/16_Rules_for_Investment_success.pdf

Joahn Templeton: Leitura Recomendada

- Ricos, Sábios e Felizes, 1ª Ed, 2021 – por William Green

- The Templeton Touch, 1ª Ed 2012 – Por William Proctor & Scott Phillips

Aviso: Alguns links acima podem ser de afiliados, o que significa que posso receber uma comissão se você comprar os livros por meio deles. Não há custo extra para você. Só recomendo livros que considero valiosos. Se usar os links, estará apoiando este site e seu conteúdo, o que agradeço sinceramente.

Siga-me nas redes sociais: