Warren Buffett acumulou uma fortuna de dezenas de bilhões de dólares, não apenas graças à sua perspicácia sobrenatural de investir, mas por seguir princípios empresariais que nortearam sua filosofia de investimento.

Os investidores podem analisar o notável sucesso de Buffett olhando dentro de sua carteira de investimentos, que é divulgada por meio de documentos publicamente disponíveis, chamados “13F fillings”, que são armazenados na SEC (Securities and Exchange Commission).

O que levou ao incrível histórico de Buffett?

Uma característica que se destaca é sua mentalidade de investimento relacionada ao acionista (o proprietário de uma empresa ou negócio).

Buffett vê as ações que possui, que são frações de uma empresa, da mesma maneira que observa as empresas inteiras que possui em seu portfólio.

Ao longo de décadas, ele delineou 15 princípios empresariais relacionados aos proprietários (ou acionistas) nos relatórios anuais da Berkshire Hathaway que podem ajudar os investidores a absorver essa mentalidade.

Quando Buffett fala sobre como administrar um negócio, você deve ouvir – mesmo que você não administre um negócio. Por quê?

Porque você pode aplicar os 15 princípios empresariais relacionados ao acionista de Warren Buffett em seus investimentos em ações para decidir quais empresas são dignas de se investir.

Vamos conhecê-los.

Índice de Conteúdo

- Princípio 1: Os acionistas são proprietários do negócio

- Princípio 2: Os gerentes devem possuir participação nos negócios

- Princípio 3: O objetivo é maximizar o crescimento de longo prazo no valor intrínseco por ação

- Princípio 4: O capital próprio deve gerar retornos sobre o capital acima da média

- Princípio 5: Forneça dados que importam aos investidores

- Princípio 6: Maximize o valor intrínseco, não o valor contábil

- Princípio 7: Use dívida de forma conservadora

- Princípio 8: Não desenvolva um negócio para satisfazer seu próprio ego

- Princípio 9: Somente retenha os ganhos caso você possa gerar retornos positivos

- Princípio 10: Somente emita novas ações se elas estiverem valorizadas ou sobreavaliadas

- Princípio 11: Nunca venda um bom negócio

- Princípio 12: Informe seus acionistas, não os engane

- Princípio 13: Não dê aos concorrentes suas melhores ideias

- Princípio 14: É tão ruim suas ações estarem supervalorizadas quanto subestimadas

- Princípio 15: O crescimento do valor a longo prazo deve superar o S&P 500

- O que importa os 15 Princípios para o investidor?

- CONCLUSÕES

- Confira também

Princípio 1: Os acionistas são proprietários do negócio

Nós (Warren Buffett e Charlie Munger) não vemos a empresa como a proprietária final de nossos ativos de negócios, mas vemos a empresa como um canal através do qual nossos acionistas detêm os ativos.”

Relatório Anual Berkshire Hathaway 2013, pág. 103

O primeiro princípio é indiscutivelmente o mais importante.

Em vez de ver a Berkshire Hathaway como uma empresa que recebeu dinheiro de investimento dos acionistas, Warren Buffett e Charlie Munger veem a Berkshire Hathaway como um canal para manter os ativos dos acionistas.

Em vez de ver a corporação como proprietária dos ativos da empresa, eles vêem os acionistas como o proprietário final.

Isso significa que eles tentarão maximizar o valor do acionista em vez de maximizar o tamanho corporativo.

Uma empresa que segue esse princípio fará o que for melhor para os acionistas, em vez do que é melhor para aumentar o tamanho da empresa.

Um exemplo seria a recompra de ações (quando abaixo do valor intrínseco) ou o pagamento de dividendos, em vez de buscar aquisições de negócios supervalorizados que servem apenas para aumentar o tamanho da empresa sem aumentar o valor para o acionista.

Princípio 2: Os gerentes devem possuir participação nos negócios

A maioria dos nossos conselheiros tem uma parcela importante de seu patrimônio investido na empresa. Nós comemos nossa própria comida.

Relatório Anual Berkshire Hathaway 2013, pág. 103

O segundo princípio alinha os retornos dos acionistas com os retornos gerenciais.

Se os gerentes de uma empresa têm uma grande participação na empresa, é mais provável que eles maximizem o valor para o acionista (já que são grandes acionistas), em vez de pagar salários notórios que beneficiam apenas a si mesmos.

As empresas em que a administração tem uma grande participação no resultado do que acontece melhor alinham os interesses dos acionistas com os interesses da administração.

Isso força os gerentes a pensarem como acionistas.

De fato, a participação no capital social da empresa de acionistas dos altos níveis é algo bom para o negócio, caso seus interesses estejam alinhados a geração de valor no longo prazo.

O segundo princípio relacionado a proprietário de Warren Buffett pode ser resumido na seguinte frase: quanto maior a porcentagem de participação em um negócio, menor a probabilidade de que ele destrua o valor do acionista tomando decisões egoístas.

Princípio 3: O objetivo é maximizar o crescimento de longo prazo no valor intrínseco por ação

“Não medimos o significado econômico ou desempenho da Berkshire pelo seu tamanho; medimos por progresso por ação.”

Relatório Anual Berkshire Hathaway 2013, pág. 103

O objetivo de qualquer gestor deve ser maximizar o valor do acionista a longo prazo por ação.

Cultivar um negócio emitindo ações faz pouco pelos acionistas. Possuir 10% de um negócio de R$ 1 milhão é exatamente o mesmo que possuir 1% de um negócio de R$ 10 milhões (ambos você vai ter uma participação de R$ 100 mil).

Quando as empresas não exibem números por ação, mas se concentram no crescimento geral dos negócios, provavelmente estão levantando recursos através da emissão de ações.

Isso reduz a participação fracionária de cada investidor no negócio como um todo, o que, por sua vez, torna a reivindicação de lucros e ativos menor.

A emissão de ações (e as conseqüências financeiras perigosas associadas a ela) é geralmente chamada de diluição.

É difícil exagerar o quanto Buffett é adverso ao emitir ações da Berkshire e diluir os acionistas da empresa. A citação a seguir fornece algumas informações adicionais:

“Infelizmente, eu segui a compra da GEICO usando insensatamente as ações da Berkshire – uma quantidade enorme de ações – para comprar a General Reinsurance no final de 1998.

Depois de alguns problemas iniciais, a General Re se tornou uma boa operação de seguros que valorizamos. Foi, no entanto, um erro terrível de minha parte emitir 272.200 ações da Berkshire ao comprar a General Re, um ato que aumentou nossas ações em circulação em impressionantes 21,8%. Meu erro fez com que os acionistas da Berkshire dessem muito mais do que recebiam (uma prática que – apesar do endosso bíblico – está longe de ser abençoada quando você está comprando negócios).

No começo de 2000, expiei essa loucura comprando 76% (desde o crescimento de 90%) da MidAmerican Energy, uma empresa de serviços públicos brilhantemente administrada que nos proporcionou muitas oportunidades para fazer investimentos lucrativos e socialmente úteis.

A compra em dinheiro da MidAmerican – eu estava aprendendo – nos lançou firmemente em nosso atual curso de (1) continuar a construir nossa operação de seguros; (2) adquirir energicamente grandes e diversificados negócios não relacionados a seguros e (3) em grande parte, fazer nossos negócios a partir de caixa gerada internamente.”

Relatório Anual Berkshire Hathaway 2016, página 4

Buffett prefere se preparar para uma colonoscopia do que distribuir ações da Berkshire Hathaway.

Para os investidores autônomos, a principal vantagem é monitorar o desempenho de uma empresa por ação, não em toda a empresa.

Então, como os investidores evitam a diluição?

Tenho notado que a diluição é especialmente prevalente no mundo dos REITs e MLPs. Evitar essas classes de ativos garante que você “perca” a diluição que as acompanha. Infelizmente, isso também significa que você perderá os investimentos atraentes que às vezes existem nesses setores.

Felizmente, existe outra estratégia que generaliza para todos os setores do mercado de ações.

Matematicamente, a maneira mais fácil de evitar a diluição é com a seguinte análise rápida: se o desempenho geral de uma empresa for bom e sua quantidade de ações em circulação estiver estável ou diminuindo, a participação fracionária de cada investidor no negócio estará se tornando mais valiosa com o tempo.

Princípio 4: O capital próprio deve gerar retornos sobre o capital acima da média

Nossa preferência seria atingir nossa meta ao possuir diretamente um grupo diversificado de negócios que geram caixa e obtêm consistentemente retornos sobre o capital acima da média.”

Relatório Anual Berkshire Hathaway 2013, páginas 103 e 104

Warren Buffett é conhecido por procurar empresas com uma forte vantagem competitiva.

As empresas que geram caixa em vez de usar dinheiro e, ao mesmo tempo, têm retornos sobre o capital acima da média têm maior probabilidade de ter fortes vantagens competitivas que protegerão e expandirão a empresa por anos (ou décadas).

Na história da Berkshire Hathaway, talvez não exista um exemplo melhor de tal negócio do que a See’s Candy.

O modelo de negócios de baixo investimento de capital da See’s permitiu que ele criasse enormes quantidades de valor para os acionistas da Berkshire Hathaway ao longo dos anos.

Buffett descreve o desempenho da empresa da seguinte forma:

A See’s vendeu 16 milhões de libras de doces em 1972 (algo em torno de 7257 toneladas). Em 2007, vendeu 31 milhões de libras (algo em torno de 14000 toneladas). Essa é uma taxa de crescimento de cerca de 2% ao ano. No entanto, o negócio criou um valor tremendo. Como? Porque gerou altos retornos sobre o capital investido e exigiu pouco investimento incremental.

O crescimento cria valor apenas quando uma empresa pode investir com retornos incrementais mais altos do que seu custo de capital. Quanto maior o retorno que um negócio pode obter em seu capital, mais dinheiro ele pode produzir, mais valor é criado.

Com o tempo, é difícil para os investidores obter retornos muito mais altos do que o retorno do negócio sobre o capital investido.”

Buffett também reconhece que tais empresas geradoras de caixa valem a pena pagar um preço mais alto, dentro da razão. A citação a seguir ilustra essa crença:

A Blue Chip Stamps comprou a See’s no início de 1972 por US$ 25 milhões, quando a See’s tinha cerca de US$ 8 milhões em ativos líquidos tangíveis. (Ao longo desta discussão, as contas a receber serão classificadas como ativos tangíveis, uma definição adequada para análise de negócios.)

Este nível de ativos tangíveis foi adequado para conduzir o negócio sem o uso de dívida, exceto por períodos curtos sazonalmente. A See’s estava ganhando cerca de US $ 2 milhões depois dos impostos na época, e esses ganhos pareciam representar de maneira conservadora o poder de ganho futuro em dólares constantes de 1972.

Assim, nossa primeira lição: os negócios logicamente valem muito mais do que os ativos tangíveis líquidos, quando se pode esperar que eles produzam lucros sobre esses ativos consideravelmente além das taxas de retorno do mercado.”

Um portfólio diversificado de empresas de alta qualidade (como a See’s Candy) gera dinheiro para os acionistas com os quais podem comprar negócios de mais alta qualidade em um ciclo virtuoso.

Princípio 5: Forneça dados que importam aos investidores

Acreditamos em contar a você como pensamos para que você possa avaliar não apenas os negócios da Berkshire, mas também avaliar nossa abordagem de gerenciamento e alocação de capital”.

Relatório Anual Berkshire Hathaway 2013, página 104

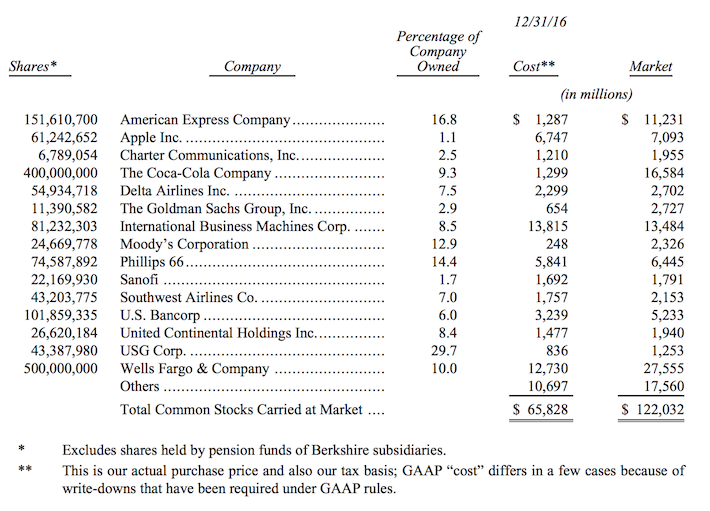

Os padrões contábeis GAAP nem sempre apresentam a imagem mais precisa do desempenho e do valor do negócio. Como resultado, a administração deve fornecer aos investidores dados adicionais que demonstrem melhor o progresso da empresa.

Um exemplo disso é o portfólio de ações ordinárias da Berkshire Hathaway. Embora as participações da empresa devam ser divulgadas por meio de um arquivamento do 13F na Securities and Exchange Commission, Buffett inclui uma tabela suplementar nos relatórios anuais da Berkshire Hathaway que inclui a base de custo das ações em questão. Um exemplo dessa tabela do Relatório Anual de 2016 da Berkshire Hathaway pode ser visto abaixo.

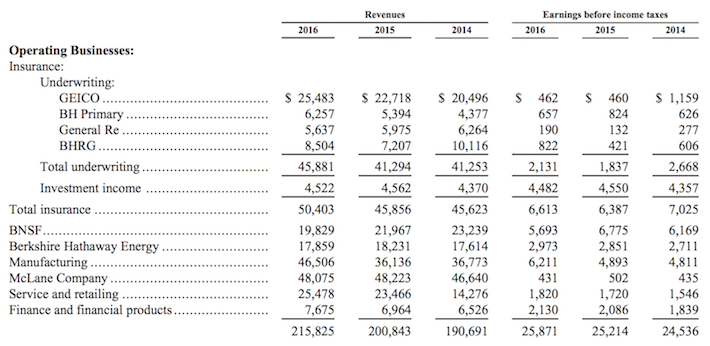

Outro exemplo é o desempenho da Berkshire Hathaway, discriminado por segmento de negócios.

A Berkshire é um negócio muito complicado que foi construído através de décadas de operações sólidas, aquisições de negócios e outras decisões de alocação de capital criadoras de valor. Assim, entender cada uma das suas partes móveis pode ser difícil.

Buffett dá um grande passo na simplificação dessa tarefa ao incluir o desempenho financeiro segmento a segmento nas notas das demonstrações financeiras consolidadas da Berkshire. Esse desempenho segmentado tem a seguinte aparência:

Quando uma empresa (como a Berkshire Hathaway) está disposta a fornecer mais do que o necessário quando se trata de dados financeiros, ela mostra que a administração da empresa pensa que os proprietários e acionistas são frequentemente recompensados no processo.

Princípio 6: Maximize o valor intrínseco, não o valor contábil

As consequências contábeis não influenciam nossas decisões operacionais ou de alocação de capital. Quando os custos de aquisição são semelhantes, preferimos muito comprar US $ 2 de ganhos que não são reportados por nós segundo os princípios contábeis padrão do que a compra de US $ 1 de ganhos que é reportável.”

Relatório Anual Berkshire Hathaway 2013, pág. 104

Conforme mencionado no princípio 5, as regras contábeis do GAAP nem sempre mostram a verdadeira economia subjacente de um negócio.

Os gerentes não devem tentar maximizar o lucro por ação com base nas métricas contábeis, mas sim maximizar o valor intrínseco por ação.

Com isso dito, existe o perigo de fazer ajustes demais nos lucros em nome de refletir o poder “verdadeiro” dos ganhos. Buffett aludiu a isso no Relatório Anual de 2015 da Berkshire Hathaway:

Sugiro que você ignore uma parte dos custos de amortização do GAAP. Mas é com certo receio que faço isso, sabendo que se tornou comum os administradores dizerem a seus acionistas para ignorar certos itens de despesas que são reais demais. “Compensação baseada em ações” é o exemplo mais notório. O próprio nome diz tudo: “compensação”. Se a compensação não é uma despesa, o que é? E, se as despesas reais e recorrentes não pertencem ao cálculo dos ganhos, em que lugar do mundo pertencem?

Os analistas de Wall Street também costumam desempenhar seu papel nessa charada, repetindo as figuras falsas que ignoram os salários e os alimentam com as administrações. Talvez os analistas ofensivos não saibam nada melhor. Ou talvez eles temam perder o “acesso” ao gerenciamento. Ou talvez eles sejam cínicos, dizendo a eles mesmos que, como todo mundo está jogando, por que eles não deveriam aceitar isso?

Seja qual for o seu raciocínio, esses analistas são culpados de propagar números enganosos que podem enganar os investidores.

As taxas de depreciação são um assunto mais complicado, mas quase sempre são verdadeiros custos. Certamente eles estão na Berkshire. Eu gostaria que pudéssemos manter nossos negócios competitivos, gastando menos do que nossa taxa de depreciação, mas em 51 anos eu ainda não descobri como fazer isso.

De fato, a taxa de depreciação que registramos em nossos negócios ferroviários fica muito aquém dos gastos de capital necessários para simplesmente manter a ferrovia funcionando adequadamente, um descompasso que leva a ganhos GAAP que são mais altos do que os ganhos econômicos reais. (Essa superavaliação de lucros existe em todas as estradas de ferro.) Quando CEOs ou banqueiros de investimento divulgam números de pré-depreciação, como o EBITDA como guia de avaliação, observem seus narizes se alongarem enquanto falam.

Nossos relatórios públicos de ganhos, obviamente, continuarão em conformidade com o GAAP. Para abraçar a realidade, no entanto, você deve se lembrar de adicionar de volta a maior parte dos encargos de amortização que reportamos. Você também deve subtrair algo para refletir a taxa de depreciação inadequada da BNSF.”

O resultado final é o seguinte: procure investir em negócios que tenham o maior lucro econômico, e não o maior lucro contábil em um determinado período de relatório.

Ao mesmo tempo, evite as empresas que estão constantemente descontando despesas para relatar “lucros ajustados” muito diferentes.

Leia mais sobre Demonstrativos de Resultados:

Princípio 7: Use dívida de forma conservadora

O cálculo financeiro que Charlie e eu empregamos nunca permitiria trocarmos uma boa noite de sono para obter alguns pontos percentuais extras de retorno.”

Relatório Anual Berkshire Hathaway 2013, páginas 104 e 105

Quanto mais dívidas um negócio assumir, maiores as chances de os negócios serem forçados à falência. De fato, a falência é quase impossível sem dívidas (a menos que uma empresa passe por um período prolongado de perdas grandes e sustentadas).

A dívida recebe ganhos futuros e os usa na tentativa de crescer mais rapidamente agora.

A Berkshire Hathaway tem uma relação Dívida / Patrimônio Líquido de cerca de 30% – muito baixa para uma grande corporação.

As empresas altamente endividadas enfrentam sérios problemas se incorrerem em problemas de curto prazo em suas operações comerciais. As empresas com financiamento conservador estão mais bem preparadas para lidar com recessões macroeconômicas e recessões nos negócios.

Alguns dos pensamentos mais interessantes de Buffett sobre dívida e alavancagem vieram no Relatório Anual de 2010 da Berkshire Hathaway, no qual ele escreveu:

O princípio fundamental do automobilismo é que para terminar em primeiro lugar, você deve primeiro terminar. Esse ditado é igualmente aplicável aos negócios e orienta todas as nossas ações na Berkshire.

Inquestionavelmente, algumas pessoas tornaram-se muito ricas através do uso de dinheiro emprestado. No entanto, essa também tem sido uma maneira de ficar muito pobre.

Quando a alavancagem funciona, isso aumenta seus ganhos.

Seu cônjuge acha que você é inteligente e seus vizinhos ficam com inveja. Mas a alavancagem é viciante.

Uma vez tendo lucrado com suas maravilhas, pouquíssimas pessoas recuam para práticas mais conservadoras. E como todos nós aprendemos na terceira série – e alguns reaprenderam em 2008 – qualquer série de números positivos, por mais impressionantes que sejam os números, evapora quando multiplicada por um único zero.

A história nos diz que alavancar muitas vezes produz zeros, mesmo quando é empregado por pessoas muito inteligentes.

A alavancagem, claro, pode ser letal para as empresas também.

Empresas com grandes dívidas muitas vezes assumem que essas obrigações podem ser refinanciadas à medida que amadurecem. Essa suposição é geralmente válida. Ocasionalmente, porém, seja por causa de problemas específicos da empresa ou por uma escassez mundial de crédito, os vencimentos devem, na verdade, ser atingidos pelo pagamento. Para isso, apenas o dinheiro fará o trabalho.

Os mutuários aprendem então que o crédito é como o oxigênio. Quando um deles é abundante, sua presença passa despercebida. Quando um deles está faltando, isso é tudo o que é percebido. Mesmo uma curta ausência de crédito pode deixar a empresa de joelhos. Em setembro de 2008, de fato, seu desaparecimento durante a noite em muitos setores da economia chegou perigosamente perto de colocar todo o país de joelhos.

Charlie e eu não temos interesse em nenhuma atividade que represente a menor ameaça ao bem-estar da Berkshire. (Com a idade combinada de 167 anos, começar de novo não está na nossa lista.) Estamos sempre conscientes do fato de que você, nossos parceiros, nos confiou o que, em muitos casos, é a maior parte de suas economias. Além disso, a filantropia importante depende da nossa prudência. Finalmente, muitas vítimas deficientes de acidentes causados por nossos segurados estão contando conosco para entregar valores pagáveis daqui a décadas. Seria irresponsável para nós arriscar o que todos esses grupos precisam apenas para buscar alguns pontos de retorno extra.”

Para os investidores, a compra de ações de empresas com níveis razoáveis de alavancagem é a melhor (e única) maneira de evitar problemas associados ao excesso de dívida.

A utilização da relação Dívida / Patrimônio Líquido é uma excelente maneira de avaliar a posição financeira geral de uma empresa.

Leia mais sobre como analisar dívidas de empresas em:

Princípio 8: Não desenvolva um negócio para satisfazer seu próprio ego

Uma lista de desejos gerencial não será preenchida às custas do acionista. Não vamos diversificar comprando negócios inteiros a preços de controle que ignorem as consequências econômicas de longo prazo para nossos acionistas ”.

Relatório Anual Berkshire Hathaway 2013, páginas 105

O gerente de uma grande corporação pode querer adquirir outras empresas quando não estiver no melhor interesse do acionista. A razão é que aumentar o tamanho de um negócio (mas não necessariamente o valor para o acionista) geralmente traz um salário mais alto e uma sensação de satisfação de que o gerente está controlando um império cada vez maior.

Com isso dito, essa não é uma atividade amigável aos acionistas em geral, porque não faz o negócio crescer se (1) as ações forem emitidas para financiar a aquisição ou (2) o preço de compra da aquisição for muito alto. Buffett tem citações perspicazes para ilustrar os dois perigos. Primeiro, ele escreve sobre os efeitos prejudiciais causados pela emissão de ações para financiar aquisições:

Finalmente, uma palavra deve ser dita sobre o efeito de “duplo golpe” sobre os proprietários da empresa adquirente quando ocorrem emissões de ações diluidoras de valor. Sob tais circunstâncias, o primeiro golpe é a perda do valor comercial intrínseco que ocorre através da própria fusão. A segunda é a revisão para baixo na avaliação de mercado que, racionalmente, é dada àquele valor de negócio agora diluído. Para os proprietários atuais e futuros, compreensivelmente, não pagarão tanto pelos ativos entregues nas mãos de uma administração que tem um histórico de destruição de patrimônio através de emissões não inteligentes de ações, pois pagarão por ativos confiados a uma administração com talentos operacionais precisamente iguais. aversão conhecida por ações anti-proprietário. Uma vez que a administração se mostre insensível aos interesses dos proprietários, os acionistas sofrerão muito com a relação preço / valor de suas ações (em relação a outras ações), não importando as garantias dadas pela administração de que a ação diluidora de valor foi uma só. um evento único. ”

Em seguida, Buffett escreve sobre pagar demais por aquisições:

Para o investidor, um preço de compra muito alto para o estoque de uma excelente companhia pode desfazer os efeitos de uma década subsequente de desenvolvimentos comerciais favoráveis.”

Para os investidores, a melhor maneira de evitar esses problemas é analisar cuidadosamente o esquema de avaliação e financiamento de quaisquer aquisições feitas por empresas de portfólio. As ações que consistentemente emitem ações ou pagam demais por suas aquisições provavelmente não têm lugar nas carteiras do investidor inteligente.

Princípio 9: Somente retenha os ganhos caso você possa gerar retornos positivos

Testamos a sabedoria de reter lucros avaliando se a retenção, ao longo do tempo, entrega aos acionistas pelo menos US $ 1 de valor de mercado para cada US $ 1 retido”.

Relatório Anual Berkshire Hathaway 2013, pág. 105

Uma empresa deve apenas reter e reinvestir os lucros se puder gerar retornos maiores do que o pagamento de lucros na forma de dividendos ou recompra de ações. Retenção de ganhos para construir um tesouro de dinheiro e nada mais não maximiza o valor do acionista.

Para ser mais específico, existem dois casos em que faz muito sentido manter os ganhos. A primeira é quando uma empresa negocia com persistência um ágio por seu valor contábil. Dito de outra forma, faz sentido reter ganhos quando a relação preço / valor da empresa é consistentemente acima de 1,0.

Isso ocorre porque cada US$ 1 em dinheiro retido automaticamente vale mais de US$ 1 no mercado de ações. Cada dólar que a empresa ganha cria mais de um dólar de riqueza para os acionistas.

O segundo teste que diz a uma empresa que deve reter lucros é quando seus ganhos anualizados em valor contábil excederem alguns benchmarks de investimento facilmente acessíveis, como o S&P 500. A lógica aqui é que os acionistas podem facilmente investir no S&P 500 através de um ETF passivo. por isso, se a empresa não conseguir igualar esse desempenho, deve entregar capital aos acionistas e permitir que eles façam exatamente isso.

Esses dois testes não devem ser aplicados em curtos períodos de tempo. Em vez disso, Buffett recomenda um teste de cinco anos:

O teste de cinco anos deve ser: (1) durante o período, nosso ganho contábil excedeu o desempenho do S&P; e (2) nossas ações consistentemente foram vendidas a um prêmio de livro, significando que cada US$ 1 de lucros acumulados sempre valeu mais de US$ 1? Se esses testes forem atendidos, a retenção de ganhos faz sentido ”.

Se uma empresa passar esses testes e retiver os lucros (ou, inversamente, falhar nesses testes e distribuir os lucros), estará operando com os interesses dos acionistas em mente e os acionistas deverão ser recompensados de acordo.

Princípio 10: Somente emita novas ações se elas estiverem valorizadas ou sobreavaliadas

Nós emitiremos ações ordinárias apenas quando recebermos tanto em valor de negócios quanto nós damos.”

Relatório Anual da Berkshire Hathaway 2013 , página 105

Anteriormente nesta análise, falamos sobre os perigos da diluição dos acionistas. Um número crescente de ações em circulação reduz a parcela fracionária de lucros e ativos de negócios de cada investidor, a menos que a contagem crescente de ações seja atendida com um aumento ainda mais rápido nos lucros e no valor contábil.

É importante entender que o impacto da diluição depende do preço. Se uma empresa emitir ações quando estiver subvalorizada, estará destruindo ativamente o valor do acionista.

A emissão de ações quando as ações de uma empresa estão sobrevalorizadas é uma excelente maneira de gerar valor para os acionistas, pois a administração pode reinvestir os recursos em opções de investimento bastante valorizadas ou subvalorizadas. Essencialmente, a administração pode jogar na arbitragem entre valor intrínseco e valor de mercado, criando valor no processo.

Princípio 11: Nunca venda um bom negócio

Independentemente do preço, não temos interesse algum em vender quaisquer bons negócios que a Berkshire possua. Também estamos muito relutantes em vender negócios menores, desde que esperemos que gerem pelo menos algum dinheiro e contanto que nos sintamos bem com seus gerentes e relações de trabalho.”

Relatório Anual da Berkshire Hathaway 2013 , páginas 105 e 106

Warren Buffett é famoso por sua capacidade de comprar uma ação e mantê-la por décadas sem vender. Quando uma empresa gera fluxos de caixa positivos para você, geralmente é melhor tomar os fluxos de caixa que você está recebendo do que vender e comprar uma ação ou negócio diferente.

Aqui estão algumas outras citações de Warren Buffett que ilustram bem essa crença:

A inatividade nos parece um comportamento inteligente. Nem nós nem a maioria dos gerentes de negócios sonharia em negociar febrilmente subsidiárias altamente lucrativas porque uma pequena jogada na taxa de desconto do Federal Reserve era prevista ou porque algum comentarista de Wall Street reverteu suas opiniões sobre o mercado.”

Relatório Anual da Berkshire Hathaway, 1996

A letargia que beira a preguiça continua a ser a pedra angular do nosso estilo de investimento: este ano não compramos nem vendemos uma parte de cinco das nossas seis principais participações.

Relatório Anual da Berkshire Hathaway, 1990

O parceiro de negócios de Buffett, Charlie Munger (que também é um excelente investidor em si mesmo), ecoa essas crenças. Aqui estão três citações de Munger sobre investimentos de longo prazo:

O grande dinheiro não está na compra e na venda … mas na espera.”

Charlie Munger

É ocasionalmente possível para uma tartaruga, satisfeita assimilar insights comprovados de seus melhores predecessores, superar as lebres que buscam originalidade ou não querem ficar de fora de alguma loucura que ignora o melhor trabalho do passado. Isso acontece quando a tartaruga se depara com alguma maneira particularmente eficaz de aplicar o melhor trabalho anterior, ou simplesmente evita calamidades padrão. Tentamos mais lucrar sempre lembrando o óbvio do que agarrando o esotérico. É notável a quantidade de vantagem a longo prazo que pessoas como nós obtiveram ao tentar ser consistentemente não-idiotas, em vez de tentar ser muito inteligente.”

Estamos dispostos a colocar grandes quantias de dinheiro onde não teremos que tomar outra decisão. Se você compra alguma coisa porque ela está subvalorizada, você precisa pensar em vendê-la quando ela se aproximar do cálculo de seu valor intrínseco. Isso é difícil. Mas se você comprar algumas grandes empresas, então você pode se sentar na sua bunda. Isso é uma coisa boa.”

Não é difícil entender por que uma estratégia de investimento de longo prazo é praticada por esses dois super-investidores. Há muitos benefícios em ser um investidor de longo prazo.

Quando você compra e vende, você incorre em custos friccionais, incluindo taxas de corretagem, derrapagem de preços e impostos, para não mencionar o tempo perdido e o desperdício emergente sobre quais propriedades vender e quais comprar.

Uma estratégia simples de Buy and Hold leva a custos menores e muito menos dúvidas e preocupações.

Leia mais sobre Buy and Hold em:

Princípio 12: Informe seus acionistas, não os engane

Seremos sinceros em nossos relatórios para você, enfatizando as vantagens e desvantagens importantes na avaliação do valor do negócio. Nossa diretriz é contar a você os fatos comerciais que gostaríamos de saber se nossas posições fossem invertidas. ”

Relatório Anual da Berkshire Hathaway, 2013, página 106

O princípio 12 é semelhante ao Princípio 6.

Os diretores corporativos de empresas de capital aberto não devem enganar seus acionistas. Em vez disso, eles devem informar os acionistas de eventos positivos e negativos no negócio, a fim de pintar a imagem mais precisa possível.

Uma administração que deliberadamente engana seus acionistas desperdiça tempo e esforço em “dobrar a verdade”; energia que deve ser focada na maximização do valor para o acionista.

Se um alto executivo provou ser menos do que sincero, não há como dizer que outros esqueletos existem no armário corporativo (espero que não sejam esqueletos literais) que ainda não foram revelados.

Princípio 13: Não dê aos concorrentes suas melhores ideias

Boas idéias de investimento são raras, valiosas e sujeitas a apropriação competitiva, assim como idéias de aquisição de produtos ou negócios são boas. Portanto, normalmente não falamos sobre nossas ideias de investimento.”

Relatório Anual da Berkshire Hathaway, 2013, página 106

Os Princípios 6 e 12 discutem a franqueza com os acionistas. O Princípio 13 explica os limites dessa franqueza.

Os gerentes devem informar aos acionistas as regras de filosofia e orientação que determinarão o crescimento futuro da empresa, mas não os detalhes exatos e específicos. Caso contrário, os concorrentes podem copiar a vantagem competitiva exclusiva de uma empresa.

Princípio 14: É tão ruim suas ações estarem supervalorizadas quanto subestimadas

Nossa abordagem de tão ruim ser supervalorizada quanto subestimada que pode desapontar alguns acionistas. Acreditamos, no entanto, que isso proporciona à Berkshire a melhor perspectiva de atrair investidores de longo prazo que buscam lucrar com o progresso da empresa e não com os erros de investimento de seus parceiros.”

Relatório Anual Berkshire Hathaway, 2013, pág. 106

Uma ação supervalorizada atrai o tipo errado de investidores.

Warren Buffett procura acionistas que compartilhem sua abordagem de longo prazo para investir; os acionistas que comprarão quando a ação estiver no valor justo ou melhor e manterão o crescimento intrínseco de longo prazo da empresa.

Uma ação altamente supervalorizada atrai acionistas que buscam ganhos rápidos ou que não agem racionalmente.

Princípio 15: O crescimento do valor a longo prazo deve superar o S&P 500

Comparamos regularmente o ganho no valor contábil por ação da Berkshire com o desempenho do S&P 500. Com o tempo, esperamos superar esse critério. Caso contrário, por que nossos investidores precisam de nós?”

Relatório Anual Berkshire Hathaway, 2013, pág. 106

O valor intrínseco de longo prazo por ação de um negócio deve crescer mais rápido do que o S&P 500 durante um período de vários anos.

Caso contrário, é melhor para os investidores colocar seu dinheiro em fundos de índice de baixo custo em vez de investir em uma empresa específica.

O que importa os 15 Princípios para o investidor?

Eu acredito que o núcleo dos 15 princípios relacionados a Warren Buffett pode ser expresso sucintamente na seguinte frase:

Procure uma equipe de gerenciamento que busque maximizar o valor intrínseco de longo prazo por ação que está operando um negócio de alta qualidade que trata acionistas como proprietários de negócios.

Os investidores racionais de longo prazo devem procurar os seguintes pontos ao adquirir uma propriedade fracionária em um negócio (investimento em ações):

- Negócios de alta qualidade com forte vantagem competitiva

- Gestão que não assume riscos excessivos

- Gestão que coloca ênfase no valor do acionista

- Gestão especializada em alocação de capital

- Gestão que busca maximizar o valor intrínseco por ação

CONCLUSÕES

Neste artigo foi listado os 15 Princípios Empresariais Relacionados ao Acionista utilizados por Warren Buffett e Charlie Munger na gestão de seus ativos na Berkshire Hathaway. Esses princípios são a base filosófica de investimento da holding do megainvestidor.

Apesar de compreensíveis e claras, essas características são realmente difíceis de encontrar na prática. Não é a toa que o “oráculo de Omaha” é uma figura de sucesso ímpar, e considerado o maior investidor de todos os tempos.

Existem muito poucos negócios verdadeiramente de alta qualidade que possam resistir ao teste do tempo e aumentar o valor intrínseco por ação durante décadas. Encontrar uma equipe de gerenciamento que coloque os interesses dos acionistas em primeiro lugar também não é fácil.

Quando um investidor encontra a rara combinação de um grande negócio e uma ótima equipe administrativa, tudo o que resta a fazer é comprar e manter. A equipe de negócios e gerencial comporá a riqueza do investidor à medida que ele cresce o valor intrínseco em uma base por ação ano após ano.

Veja bem, não estou aqui dizendo para você se tornar o próximo Warren Buffett ou Charlie Munger. Mas apenas conhecer, compreender e tentar absorver a filosofia de investimento.

Apesar de difíceis de serem encontradas, os princípios empresariais relacionados ao acionista formam um fundamento filosófico (ligados à filosofia do investimento em valor) para o investidor se basear ao escolher as empresas que formarão sua carteira.

Ou seja, a Governança Corporativa e as boas práticas dos gestores das empresas de capital aberto também devem ser estudadas e avaliadas pelos investidores.

Bons investimentos!

Leitura recomendada

- Warren Buffett – A Formação De Um Capitalista Americano, 1ª ed, 1997 – por Roger Lowenstein

- O Jeito Warren Buffett de Investir, 3ª ed, 2019 – por Robert G. Hagstrom

Fontes de consulta

- https://www.suredividend.com/the-15-owner-related-business-principles-of-warren-buffett/#ownthebusiness

Aviso: Alguns links acima podem ser de afiliados, o que significa que posso receber uma comissão se você comprar os livros por meio deles. Não há custo extra para você. Só recomendo livros que considero valiosos. Se usar os links, estará apoiando este site e seu conteúdo, o que agradeço sinceramente.

Siga-me nas redes sociais: