Risco e retorno são conceitos inseparáveis quando se trata de investimentos.

Investir é uma atividade que pode proporcionar oportunidades de crescimento financeiro, mas que também envolve riscos. Por isso, é crucial compreender a relação entre risco e retorno antes de investir em qualquer ativo financeiro.

Essa relação nos mostra que quanto maior o risco, maior pode ser o retorno. Então, se um investidor deseja obter maiores lucros, ele precisa estar disposto a correr maiores riscos e a lidar com a possibilidade de perdas.

Os investidores costumam associar baixos níveis de incerteza a retornos potenciais menores e altos níveis de risco a retornos potenciais mais elevados. No entanto, cada um desses conceitos é importante e requer uma análise mais aprofundada.

Neste artigo, vamos discutir de forma clara e simples os conceitos de risco e retorno, e como eles se relacionam no mundo dos investimentos.

O que você vai aprender:

- O que é risco e retorno?

- Porque risco e retorno são importantes nos investimentos?

- Como o investidor pode medir o risco e retorno dos ativos em uma carteira de investimentos?

Índice de Conteúdo

Risco e Retorno: O que são?

O risco e o retorno estão intimamente relacionados no mundo dos investimentos.

A relação risco e retorno é o princípio de negociação que associa o risco de perda de capital ao retorno desse capital em um determinado investimento.

Vamos entender cada um deles.

O que é Risco?

O risco é a possibilidade de perda financeira que um investimento pode acarretar.

Existem diferentes tipos de risco que um investimento pode apresentar. Mas, basicamente ele visa obter o grau da possibilidade de perda do capital investido.

Ao nível da empresa, quando estamos fazendo análise fundamentalista, o risco a se analisar são:

- Risco de mercado: possibilidade de perda financeira decorrente de flutuações no mercado financeiro. Esse tipo de risco é influenciado por fatores macroeconômicos, como a inflação, a taxa de juros e a política governamental.

- Risco de crédito: possibilidade de uma instituição financeira ou empresa não conseguir honrar seus compromissos financeiros. Isso pode ocorrer em caso de falência, por exemplo.

- Risco de liquidez: possibilidade de não conseguir vender um ativo financeiro pelo preço desejado no momento desejado. Esse tipo de risco é mais comum em ativos menos negociados, como imóveis e obras de arte.

- Risco operacional: possibilidade de perda financeira decorrente de falhas nos processos operacionais de uma instituição financeira ou empresa.

Apesar de todos esses riscos serem de extrema importância ao se analisar o investimento, eles não permitem quantificar em relação à ativos individuais e carteira de investimentos.

Mais adiante vamos falar como medir o risco.

Leia também:

- Gestão de Risco: Como podemos identificar e diminuir os riscos nos investimentos

- Análise de Riscos: Como avaliar os fatores de riscos dos setores e negócios das empresas

O que é Retorno?

O retorno é o lucro que um investimento pode gerar ao longo do tempo.

O retorno mede o quanto de rentabilidade o capital obteve me termos percentuais em relação ao capital investido.

Ao nível da empresa, quando estamos fazendo análise fundamentalista, o retorno a se analisar é:

- Retorno sobre o patrimônio líquido (ROE): indicador financeiro que mede a rentabilidade de uma empresa em relação ao seu patrimônio líquido

- Retorno sobre o investimento (ROI): indicador financeiro que mede a rentabilidade de um investimento em relação ao seu custo. Ele é muito utilizado para avaliar a eficácia de campanhas de marketing e investimentos em projetos.

- Dividendos: lucros distribuídos pelas empresas aos seus acionistas. Eles representam uma forma de retorno para os investidores que detêm ações de uma empresa.

Apesar de todos esses tipos de retorno serem de extrema importância ao se analisar o investimento em ações, eles não permitem quantificar em relação à ativos individuais e carteira de investimentos.

Mais adiante vamos falar como medir o retorno.

Recomendo a leitura:

- Demonstrativo de Resultados do Exercício: Resumo financeiro dos resultados de uma empresa

- Índices de Rentabilidade: Como avaliar o retorno financeiro das empresas

Risco e Retorno: como se relacionam?

Geralmente, quanto maior o risco de um investimento, maior é o seu potencial de retorno.

Isso significa que ativos financeiros mais arriscados, como ações e fundos de investimento, apresentam um potencial de lucro maior que ativos financeiros mais seguros, como títulos públicos e fundos de renda fixa.

A relação risco e retorno depende de uma variedade de fatores que incluem a tolerância ao risco de um investidor, o tempo até a aposentadoria e o potencial de substituir os fundos perdidos.

No entanto, é importante lembrar que o risco também está relacionado à possibilidade de perda financeira. Por isso, é fundamental avaliar cuidadosamente o perfil de risco de um investimento antes de investir nele.

O tempo também desempenha um papel essencial na determinação de uma carteira com os níveis apropriados de risco e retorno.

Por exemplo, se um investidor tem a capacidade de investir em ações a longo prazo, isso proporciona ao investidor o potencial de se recuperar dos riscos dos mercados em baixa e participar em mercados em alta.

Por outro lado, se um investidor só pode investir em um curto espaço de tempo, as mesmas ações têm uma proposta de risco maior.

Como Medir Risco e Retorno

Tendo entendido os conceitos de risco e retorno, vamos descobrir de forma objetiva como se mensura o risco e retorno nos investimentos.

Como Medir o Risco

Risco é medido pela volatilidade do ativo financeiro e pela probabilidade de seu preço cair em um determinado período de tempo. Quanto maior a volatilidade e a probabilidade de perda, maior é o risco do investimento.

O risco de um investimento pode ser medido por meio de diferentes indicadores financeiros.

Desvio Padrão

Volatilidade refere-se à medida de flutuação ou instabilidade de um ativo financeiro ou mercado ao longo do tempo. Uma das medidas mais comuns de é o desvio padrão dos retornos diários ou mensais.

O desvio padrão é uma medida estatística que indica a dispersão dos dados em relação à média. Quanto maior o desvio padrão, maior a volatilidade.

O desvio padrão é muito útil para avaliar a volatilidade (ou risco) de um ativo em geral, mas não relação aos demais. Por isso a relação beta pode ser o mais adequado.

Relação Beta

O beta é um indicador financeiro que mede a volatilidade de um ativo financeiro em relação ao mercado (ou índice de referência).

Um cálculo beta mostra o quão correlacionada a ação está versus um benchmark que determina o mercado geral. No mercado americano geralmente utiliza o Standard & Poor’s 500 Index, ou S&P 500. No Brasil é comum utilizar o índice Ibovespa.

Para calcular o beta, divida a variância (que é a medida de como o mercado se move em relação à sua média) pela covariância (que é a medida do retorno de uma ação em relação ao do mercado).

Aqui está um exemplo de beta:

- Se um ativo tem um beta de 1%, ela está altamente correlacionada com o índice

- Se um ativo tem um beta de zero, ela não está muito correlacionada com o índice

- Se um ativo tem um beta de -1%, ela está inversamente correlacionada – em outras palavras, tem uma relação contrária – ao índice de referência

Como Medir o Retorno

Em geral, retorno é medido pela variação no preço do ativo financeiro e pelo pagamento de dividendos e juros. Quanto maior o retorno, maior é o lucro potencial do investimento.

O retorno de um investimento pode ser medido por meio de diferentes indicadores financeiros.

Taxa Interna de Retorno (TIR)

A TIR é um indicador financeiro que mede a rentabilidade de um investimento em relação ao seu custo. Ela leva em consideração o valor presente e futuro dos fluxos de caixa gerados pelo investimento.

O TIR é muito útil para avaliar o retorno de um ativo em geral, mas não relação aos demais. Por isso a proporção alpha pode ser o mais adequado.

Proporção Alfa

O alfa é um indicador financeiro que mede o excesso de retorno de um ativo financeiro em relação ao mercado (ou índice de referência).

O alfa, muitas vezes considerado o retorno ativo de um investimento, mede o desempenho de um investimento em relação a um índice de mercado ou benchmark que é considerado como representando o movimento do mercado como um todo.

Para calcular o alfa de forma simples, subtraia o retorno total de um investimento de um benchmark comparável em sua categoria de ativos.

Aqui está um exemplo de alfa:

- Se o ativo tiver um desempenho inferior em 1% em relação ao seu benchmark, ele terá um alfa de -1,0.

- Se o ativo não tiver tido um desempenho inferior nem superior, ele terá um alfa de zero, porque não terá perdido ou ganhado valor em comparação com o índice de referência.

- Se o ativo tiver superado o desempenho em 1%, ele terá um alfa de +1,0.

Assim como o Beta, o Alfa dá aos investidores uma visão adicional quando eles fazem análises mais aprofundadas e perguntam:

“Existe uma razão pela qual uma determinada ação está com baixo desempenho ou com desempenho superior?”

O Alfa e o Beta podem ajudar a responder a essa pergunta ao avaliar o desempenho relativo em geral, porque pode ajudar a esclarecer a razão pela qual a ação supera ou tem um desempenho inferior durante determinados períodos.

Índice de Sharpe

O Índice de Sharpe é um indicador financeiro que mede a relação entre o retorno de um investimento e o risco assumido. Ele leva em consideração o retorno médio do mercado e o retorno médio do investimento.

Uma Índice de Sharpe é útil para determinar se o risco vale a pena a recompensa. Ele é usado ao comparar pares ou fundos que possuem ativos semelhantes.

O cálculo para a razão de Sharpe é o retorno ajustado dividido pelo nível de risco, ou seu desvio padrão.

De acordo com a Investopedia, “o numerador do índice Sharpe é a diferença ao longo do tempo entre os retornos realizados ou esperados e um benchmark, como a taxa de retorno sem risco ou o desempenho de uma determinada categoria de investimento”.

Geralmente, ao comparar carteiras semelhantes, quanto maior o índice de Sharpe, melhor porque ele mostra um retorno atraente ajustado ao risco, ou seja, o retorno depois de levar em conta o grau de risco que foi tomado para alcançá-lo.

Recomendo a leitura:

- A Teoria Moderna do Portfolio: Em que ela pode ajudar na hora de investir

- Alocação de Ativos e Diversificação: Métodos inteligentes para construir e gerenciar sua carteira de investimentos

Uso da Relação Risco e Retorno

Os investidores usam a relação risco e retorno como um dos componentes essenciais de cada decisão de investimento, bem como para avaliar suas carteiras como um todo.

Ao nível da carteira, a relação risco e retorno pode incluir avaliações da concentração ou da diversidade de participações e se a combinação apresenta demasiado risco ou um potencial de retorno inferior ao desejado.

Investidores com perfil conservador devem buscar ativos financeiros mais seguros, enquanto investidores com perfil arrojado podem se arriscar mais em busca de retornos maiores.

Risco e Retorno de Ativos Individuais

O investidor pode aplicar a relação risco e retorno ao veículo em uma base simples, bem como dentro do contexto da carteira como um todo.

Exemplos de investimentos de alto risco e alto retorno incluem opções, ações de centavos (penny-stocks) e fundos de investimentos. De um modo geral, uma carteira diversificada reduz os riscos apresentados por posições de investimento individuais.

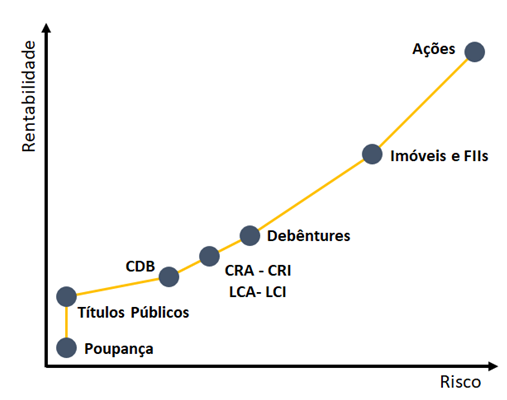

No gráfico a seguir podemos ver como se relacionam diferentes classes de ativo de acordo com o risco e retorno esperado.

As ações são os mais arriscados nesse gráfico, porém oferecem as chances de maiores retornos. Já a renda fixa em geral fornecem retornos menores, porém com riscos também menores. Os imóveis e FIIs se localizam em uma região intermediária.

Risco e Retorno na Carteira de Investimentos

A relação risco e retorno também existe no nível da carteira de investimentos.

Por exemplo, uma carteira composta puramente por ações apresenta maior risco e maiores retornos potenciais. Uma carteira composta puramente por títulos ou renda-fixa, possui menores riscos.

Dentro de uma carteira de ações, o risco e o retorno podem ser aumentados concentrando investimentos em setores específicos ou assumindo posições únicas que representam uma grande porcentagem de participações.

A mesma coisa vale para renda fixa. Existem diferentes tipos de renda fixa com diferentes graus de retorno e risco, tais como LCA, LCI, debêntures e títulos.

Para os investidores, avaliar a relação risco e retorno cumulativo de todas as posições pode fornecer informações sobre se uma carteira assume risco suficiente para atingir objetivos de retorno de longo prazo ou se os níveis de risco são muito altos com o mix existente de participações.

Leia mais:

Investimentos com maiores riscos rendem melhores retornos?

Não necessariamente.

A relação risco e retorno apropriada depende de uma variedade de fatores, incluindo a tolerância ao risco de um investidor, os anos do investidor até a aposentadoria e o potencial de substituir os fundos perdidos.

O tempo também desempenha um papel essencial na determinação de uma carteira com os níveis apropriados de risco e recompensa.

De acordo com a relação risco e retorno, o dinheiro investido pode render lucros mais altos somente se o investidor estiver disposto a aceitar uma maior possibilidade de perdas.

Confira também:

- Taxa de Juros, SELIC e CDI: Entenda o que significam, suas diferenças e o impacto em seus investimentos

- Preço das Ações: O que move o valor das ações na bolsa de valores?

- Buy and Hold: A melhor estratégia para investir em ações no longo prazo

Conclusões

A relação risco e retorno é o princípio de negociação que liga o risco à recompensa.

É importante entender a relação entre esses dois conceitos antes de investir em qualquer ativo financeiro. Investimentos mais arriscados apresentam um potencial de retorno maior, mas também apresentam um potencial de perda maior.

De acordo com a relação risco e retorno, se o investidor estiver disposto a aceitar uma maior possibilidade de perdas, o dinheiro investido pode render lucros mais altos.

A relação risco e retorno é um princípio de investimento que indica que quanto maior o risco, maior a recompensa potencial.

Para calcular uma relação risco e retorno apropriada, os investidores devem considerar muitos fatores, incluindo a tolerância geral ao risco, o potencial de substituir fundos perdidos e muito mais.

Os investidores consideram a relação risco e retorno em investimentos individuais e em todas as carteiras ao tomar decisões de investimento. Para calcular o retorno e risco de investimento, os investidores podem utilizar os índices alfa, beta e Sharpe, em conjunto.

É importante ter em mente que essa relação não é uma garantia de sucesso nos investimentos, mas sim uma forma de avaliar os riscos e possíveis recompensas antes de tomar uma decisão de investimento.

Por isso, é fundamental avaliar cuidadosamente o perfil de risco de um investimento antes de investir nele.

Bons investimentos!

Leitura recomendada

- Investimentos, 10ª ed, 2014 – por Zvie Bodie

- Investimentos, 3ª ed, 2015 – por Mauro Halfeld

Fontes de consulta

- https://www.investopedia.com/terms/r/riskreturntradeoff.asp

- https://napkinfinance.com/napkin/risk-vs-reward/

- https://urbe.me/lab/risco-e-investimento/

Aviso: Alguns links acima podem ser de afiliados, o que significa que posso receber uma comissão se você comprar os livros por meio deles. Não há custo extra para você. Só recomendo livros que considero valiosos. Se usar os links, estará apoiando este site e seu conteúdo, o que agradeço sinceramente.

Siga-me nas redes sociais:

3 Comments