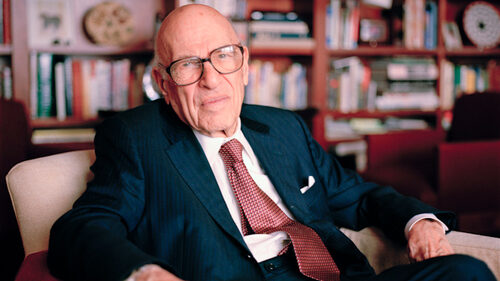

Warren Buffett é um dos investidores mais renomados do mundo, e o expoente mais conhecido de investimento em valor.

Todo mundo já deve ter ouvido falar do Buffett, afinal sua história e ensinamentos já viraram diversos livros. Os especialistas em sua filosofia de investimento receberam até o nome de buffettologists.

Ao lado de outros grandes investidores, como Peter Lynch, Philip Fisher e Charlie Munger, Warren Buffett tem muito para nos ensinar sobre sua filosofia e tese de investimentos.

Lembre-se disso, Warren Buffett começou com US$ 100 e transformou em mais de US$ 70 bilhões.

Isso significa que não é sobre o quanto de dinheiro que você tem, é sobre o conhecimento que você tem. Isso significa que não há barreiras reais para você ficar rico se você estiver disposto a trabalhar duro e aprender.

Separei nesse artigo 10 características da sua filosofia de investimento que acho importante compartilhar. É apenas uma pequena amostra dos ensinamentos do maior investidor de todos os tempos.

O que você vai aprender:

- Porque você deve focar em valor e não preços

- Qual a estratégia de Buffett para investir em ações

- Como Buffett controla seu mindset de investimentos

Índice de Conteúdo

- 1 – Buffett investe em negócios, não ações

- 2 – Sua estratégia é simples (mas não é fácil)

- 3 – Não utiliza a bolsa para guiar suas decisões

- 4 – Buffett procura valor e não preço

- 5 – Foca nos fundamentos da empresa

- 6 – Não faz previsões

- 7 – Procura enorme margem de segurança

- 8 – Possui horizonte de longo prazo

- 9 – Busca o controle de empresas

- 10 – Investe de forma concentrada

- Conclusões

- Confira também

1 – Buffett investe em negócios, não ações

Buffett é a antítese da concepção popular de um investidor em bolsa (que busca ganhos rápidos e fica desesperado em movimentos de curto-prazo).

Você deve pensar em sua propriedade de ações como o que são: propriedade parcial de negócios reais.

Não pense em si mesmo como um detentor de ações (o que sugere que sua propriedade pode ser breve e transitória).

Ao investir em ações, pense que você é um proprietário da parte de um negócio.

Da próxima vez que visitar um ou mais locais das empresas que você possui parcialmente e principalmente quando você compra seus produtos, tente encarar aquele momento com olhos do dono do negócio.

Se você possui ações das Lojas Americanas, Arezzo ou da Grendene, lembre-se de sua propriedade quando você vai até a loja.

Quando você compra cervejas da Ambev, produtos da Natura ou mesmo pizzas ou lasanhas da BRF, tente entender toda a cadeia de negócios por trás (logística, distribuição, controle de estoques, etc).

Olhe ao redor com satisfação (ou não) no que você vê.

Entenda o modelo de negócios das empresas que você possui. Qual é a posição competitiva da empresa no mercado, como estão suas finanças, qual a estratégia de seus gestores para os próximos anos, etc.

Por trás de toda ação existem pessoas, trabalhadores, setores, uma verdadeira cadeia REAL de negócios. Não são apenas números no seu monitor!

Sua filosofia pode ser resumida nos seguintes aspectos:

- Investe em negócios, não em ações;

- Não se preocupa com o movimento dos preços de suas ações, mas com as vendas, lucros, margens e necessidades de capital de suas empresas;

- Não procura ganhos de capital de curto prazo mas compra participações em poucas empresas para mantê-las durante anos, se não décadas.

O megainvestidor muitas vezes cita do capítulo 20 do livro clássico de Benjamin Graham, o Investidor Inteligente, que diz:

O investimento é mais inteligente quando mais se parece com negócios.”

Warren Buffett

2 – Sua estratégia é simples (mas não é fácil)

As ideias de Buffett são fascinantes.

Suas estratégias parecem simples, mas não são: envolvem uma vida de conhecimento do mundo de negócios.

Graham, sua principal influência, dedicou uma parte de seu trabalho ao pequeno investidor amador, que não é o caso do Buffett.

A estratégia defensiva do Graham é relativamente fácil de adotar; para implementar as estratégias de Buffett, no entanto, um pequeno investidor deve ter um profundo conhecimento de pelo menos um segmento da economia.

Entenda de uma vez: você precisa separar sua realidade da de Buffett.

Parece estranho eu falar isso e estar falando de sua filosofia de investimento. Mas serve como um alerta para que não tente copiar nem Buffett e nem ninguém.

Leia e aprenda sobre grandes investidores, sobre sua mentalidade, sabedoria e como investem.

Jamais tente copiá-los.

3 – Não utiliza a bolsa para guiar suas decisões

A primeira coisa de Buffett que chama a atenção é sua visão da bolsa de valores.

Para ele a bolsa não serve como um guia na escolha de investimentos – é simplesmente um local onde se executam operações de compra e venda.

Para ele o valor cotado em bolsa, movido mais a sentimento do que a dados fundamentais, nada tem a ver, necessariamente, com o valor verdadeiro de um negócio.

É por isso que um investidor de sucesso é, frequentemente, aquele que consegue dominar suas emoções durante o processo de investimento.

Recomendo a leitura dos artigos:

- Finanças Comportamentais: Como a psicologia explica nosso comportamento (irracional) nos investimentos

- Heurísticas e Vieses Cognitivos: Cuidado ao Julgar a Incerteza

4 – Buffett procura valor e não preço

O nível da bolsa não é um empecilho para Buffett. Se encontrar uma empresa interessante a um preço que ele considera bom, ele comprará em qualquer época. Para isso, a empresa precisa ter valor.

Buffett admite que numa época em que a bolsa estiver em baixa, o número de oportunidades será maior. Porém, a maioria das pessoas estará preocupada em vender para evitar prejuízos. Enquanto ele, estará procurando boas pechinchas.

Por isso, o investidor precisa estar sempre estudando e se desenvolvendo. Não para tentar adivinhar quando comprar um negócio, mas principalmente saber porque está comprando ou porque está vendendo.

Com o tempo, você saberá estimar o VALOR da empresa.

E eu não estou falando de fazer cálculos mirabolantes. Mas saber alguns métodos de interpretação de balanços e análise fundamentalista.

Eu vou te dizer como ficar rico: tenha medo quando os outros são gananciosos, seja ganancioso quando os outros estiverem com medo”.

Warren Buffett

Recomendo o artigo:

5 – Foca nos fundamentos da empresa

Associada ao ceticismo de Buffett em relação à bolsa vem sua descrença com respeito às previsões sobre o rumo do mercado – e às estratégias de investimento baseadas nestas previsões.

Ele acredita, no entanto, que enquanto a bolsa for capaz de se manter supervalorizada ou subvalorizada durante muito tempo, o mercado não conseguirá fugir, no longo prazo, dos fundamentos dos negócios em que empresas estão engajadas.

Essa característica da filosofia de Buffett é sensacional.

No longo prazo, as ações SEGUEM os FUNDAMENTOS.

E isso é difícil das pessoas entenderem e assimilarem.

Ao invés de tentar ficando adivinhar ou realizar a próxima tacada, foque no processo de acumular patrimônio em ativos que tenham valor.

6 – Não faz previsões

Buffett não tenta prever períodos de alta ou baixa da bolsa.

Mas também ele não ignora estes períodos: ele “simplesmente tenta ser medroso quando outros são gulosos e guloso quando outros são medrosos”.

Mesmo assim ele insiste que uma “pesquisa de opinião” (a bolsa) não é um substituto para uma avaliação cuidadosa dos dados fundamentais de uma empresa.

Buffett chama “pesquisa de opinião” a Bolsa de Valores.

Isso mesmo. Apenas um local de compra e venda, que você pode (ou não) fazer alguma operação.

Você deveria pensar assim também.

De novo: foque nos fundamentos e valor.

7 – Procura enorme margem de segurança

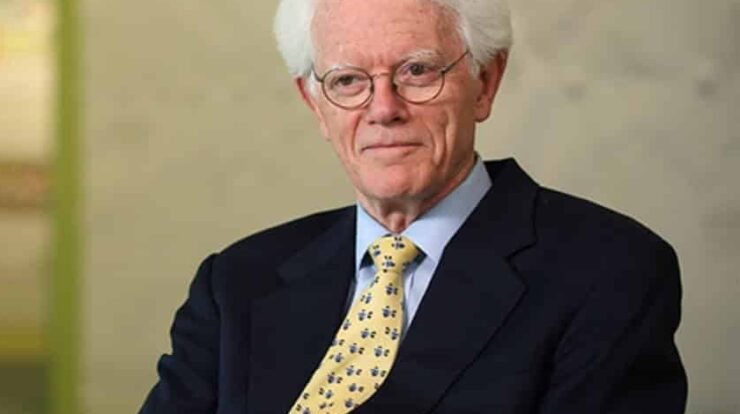

O que mais distingue a abordagem do Buffett de outros investidores de sua geração é o que ele procura comprar. Para entender isso é necessário voltar às duas personalidades que mais o influenciam: Benjamin Graham e Phillip Fisher.

Nas palavras de Buffett: “Sou 15% Fisher e 85% Benjamin Graham”.

De Graham ele adotou o conceito de “Margem de Segurança“.

Margem de segurança é um princípio de investimento em que um investidor só compra títulos quando o preço de mercado é significativamente inferior ao seu valor intrínseco.

Em outras palavras, quando o preço de mercado está significativamente abaixo de sua estimativa do valor intrínseco, a diferença é a margem de segurança.

Essa diferença permite que um investimento seja feito com risco de queda mínima.

O conceito da margem de segurança, o coração da escola de investimento em valor estabelecida por Graham, envolve “uma procura por discrepâncias entre o valor de um negócio e o preço de pedaços pequenos do mesmo negócio no mercado”.

Não é uma discrepância pequena mas, nas palavras de Buffett, “uma margem enorme”.

Leia mais em:

8 – Possui horizonte de longo prazo

Mas, Buffett não é apenas Graham. Ele também tem um pouco de Fisher.

De Fisher aprendeu os benefícios de “encontrar as verdadeiras grandes empresas, e ficar com elas por todas as flutuações do turbilhão que é o mercado”.

Buffett é adepto do Buy and Hold, ou seja, busca comprar e investir em negócios sem prazo de validade. Se uma empresa tem valor e gera bons resultados, Buffet não vende.

O longo prazo recompensa o investidor que tem paciência e disciplina.

Recomendo a leitura dos artigos:

- Buy and Hold: A melhor estratégia para investir em ações no longo prazo

- 10 Grandes Vantagens da Estratégia Buy and Hold (a #6 é minha predileta)

O mercado de ações é um dispositivo para transferir dinheiro dos impacientes para o paciente.”

Warren Buffett

9 – Busca o controle de empresas

Buffett quando possível ele prefere obter o controle de uma empresa para poder influenciar a condução do negócio (o que é algo muito distante de nós).

Se não tiver oportunidade de adquirir controle ele opta pela compra de ações ordinárias na bolsa de valores.

Dessa forma, ele pode se tornar um acionista majoritário e conduzir os rumos da empresa.

Ele considera que esta segunda alternativa tem duas vantagens: na bolsa há mais opções e as oportunidades para encontrar pechinchas são maiores.

Essa característica da filosofia de Buffett não pode ser copiada por nós, pequenos investidores. Entretanto, há um ensinamento muito importante aqui. Quando encontra uma empresa de qualidade, que tenha valor e uma grande chance de sucesso no longo prazo, Buffett a compra.

Isso significa que ele tem coragem e convicção em suas decisões.

Perceba, não é especulação e nem achismo.

Após uma análise profunda, racional e consciente, Buffetttoma uma decisão. E, quando ele decide comprar, ele vai com tudo.

Nós precisamos agir assim: Racional, e não Emocional.

Devemos ter coragem para acreditarmos em nossa filosofia, análise e estratégia.

10 – Investe de forma concentrada

Se juntamos o pensamento de Fisher de procurar as “verdadeiras grandes empresas” com a insistência de Graham de uma “margem enorme” entre preço e valor, é fácil entender porque há poucas empresas que preenchem esses requisitos.

Isso explica uma outra caraterística de Buffett: o pequeno número de seus investimentos.

No fim de 1993, por exemplo, ele mantinha as ações de somente 9 empresas em carteira. Quatro destas empresas representaram 76% do valor total do portfólio.

Mas não é necessário diversificar para limitar o risco?

Para justificar sua posição, Buffet cita as palavras do economista John Maynard Keynes:

Estou cada vez mais convencido que o método correto em investimento é investir somas relativamente grandes em negócios que se pensa que entende e em cuja administração se tem fé total.

É um erro imaginar que se limita o risco quando se distribui fundos entre empresas que pouco conhece e em cuja administração não se tem nenhum razão particular para ter confiança especial”.

John Maynard Keynes

Parece que esta declaração representa uma crítica direta das recomendações de Graham para que o investidor defensivo diversifique suas aplicações.

Não é.

A diferença vital é que o investidor defensivo precisa distribuir o risco exatamente porque não tem grande conhecimento dos negócios de que participa, e muito menos razão para ter fé em seus dirigentes.

Recomendo ler também:

Conclusões

A filosofia de Buffett é sólida e baseada no investimento em valor.

Vimos neste artigo 10 características de sua filosofia e estratégia:

- Buffett investe em negócios, não ações

- Sua estratégia é simples (mas não é fácil)

- Não utiliza a bolsa para guiar suas decisões

- Buffett procura valor e não preço

- Foca nos fundamentos da empresa

- Não faz previsões

- Procura enorme margem de segurança

- Possui horizonte de longo prazo

- Busca o controle de empresas

- Investe de forma concentrada

Os ensinamentos de Buffett são poderosos e o pequeno investidor deve procurar absorvê-los.

Entretanto, deve ter em mente que a escala de operação de Buffett é de bilhões de dólares. Ele faz aquisições de empresas inteiras e promove a mudança na administração.

Ele não defende a pulverização do capital com a diversificação, tal como Graham propõem ao investidor defensivo. Essa forma de proteção de capital é essencial ao pequeno investidor.

Como o pequeno investidor tem um capital muito mais restritivo, deve buscar investir em ações ordinárias, aquelas dão direito a voto e geralmente tem direito ao Tag Along.

Também é recomendável possuir uma carteira com diferentes ativos, não se de ações de várias empresas, mas também renda fixa (títulos) e fundos imobiliários, diluindo assim o risco.

Bons investimentos!

Livros recomendados

- O Investidor Inteligente, ed. revisada, 2006 – por Benjamim Graham e Jason Zweig

- Ações Comuns, Lucros Extraordinários, 2ª ed, 2003 – por Phillip Fisher

- The Essays of Warren Buffett: Lessons for Corporate America, 4ª ed, 2015 – por

*Links afiliados

Aviso: Alguns links acima podem ser de afiliados, o que significa que posso receber uma comissão se você comprar os livros por meio deles. Não há custo extra para você. Só recomendo livros que considero valiosos. Se usar os links, estará apoiando este site e seu conteúdo, o que agradeço sinceramente.

Siga-me nas redes sociais:

1 Comment